第1章 【国税庁HPを図解】個人事業主の確定申告のやり方|期間・期限・提出方法・申告書ABの書き方など提出方法・必要書類・申告書ABの書き方~

|

このページの内容

初心者の方向けに、国税庁のHPを図解しながら、個人事業主の確定申告の流れをご説明します。

このページで説明する手続きには、それぞれ関連する国税庁ホームページのリンクをはっています。このリンクから、ダイレクトに国税庁の詳細ページを確認できます。

なお、サラリーマンや年金受給者や株・先物等の収入がある方でも、基本的な流れは一緒です。

|

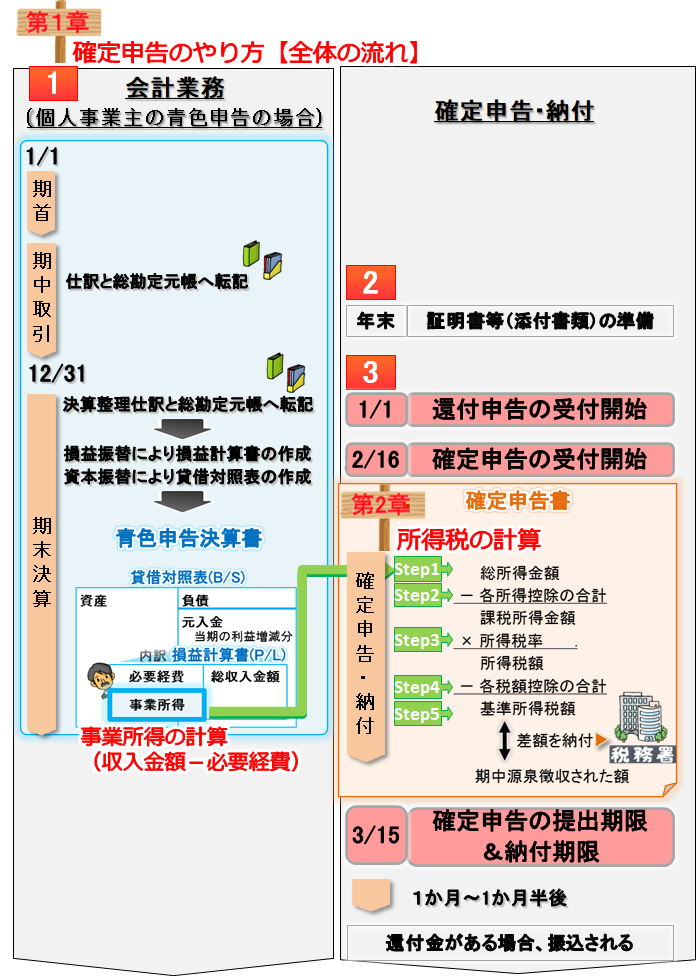

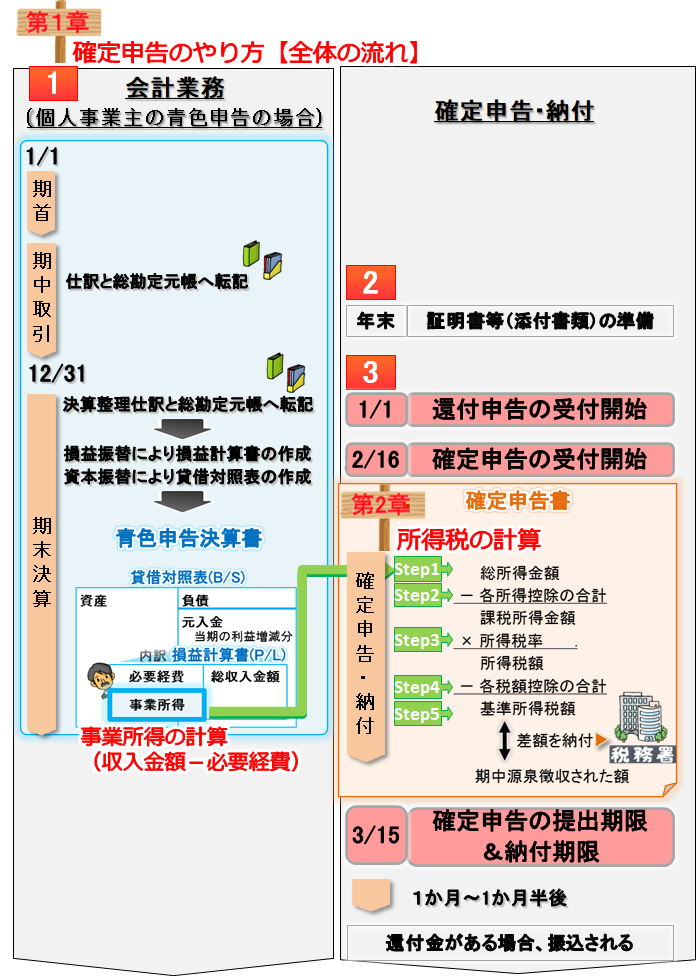

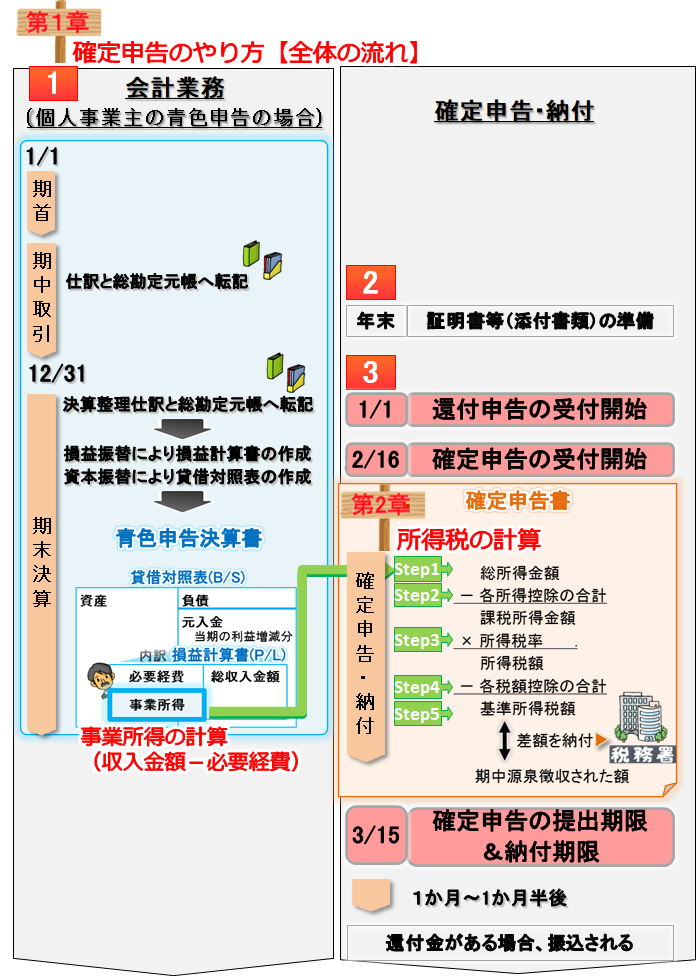

個人事業主の 1年間の処理全体の流れは、下図の通りです。

左側 ① が会計業務、右側 ② ③ が確定申告・納付の流れです。こちらについて、詳細を説明していきます。

<全体の流れ>

|

|

| 全ページ一覧 |

|

国税庁HPの全体の流れと図表を分かりやすく解説します。

|

|

|

①1~12月頃:日々の会計業務 → 青色申告決算書or収支計算書の作成

|

個人事業主は、「事業所得」を計算するために、日々の売上や必要経費の帳簿付けをします。

また、株取引などしている方も、必要に応じて、記録したり儲けを計算できるようにしておきます。

なお、サラリーマンは、勤務先で年末調整をすると、勤務先が「給与所得の源泉徴収票」を発行してくれますので、特に日々記録する必要はありません。

個人事業主の申告方法は、青色申告と白色申告があります。

上図は青色申告の場合の流れです。

青色申告の場合、「青色申告特別控除」などのメリットを受けることができますが、期中、複式簿記により仕訳して、期末には、貸借対照表と損益計算書の作成が必要になります(詳細は、 【図解】個人事業主と法人の会計カテゴリ をご参照ください )。そして、これが、③ 確定申告書に添付する「所得税青色申告決算書(一般用)」になります。 【図解】個人事業主と法人の会計カテゴリ をご参照ください )。そして、これが、③ 確定申告書に添付する「所得税青色申告決算書(一般用)」になります。

なお、帳簿や領収書は、確定申告書に添付する必要はありません。税務調査があったときに対応できるように、大切に保管しておきます。

| |

青色申告 |

白色申告 |

①「正規の簿記の原則(一般的には複式簿記)」による記帳

|

②簡易簿記による記帳 |

③現金式簡易簿記による記帳 |

簡易簿記による記帳 |

| 記帳の仕方 |

・貸借対照表と損益計算書の作成

・発生主義により記帳 |

・損益計算書だけ作成

・発生主義により記帳 |

・現金主義により記帳 |

・損益計算書だけ作成

・発生主義により記帳 |

| 確定申告時の添付書類 |

所得税青色申告決算書(一般用)→P4の貸借対照表の記載必要

|

所得税青色申告決算書(一般用)→P4の貸借対照表の記載不要 |

所得税青色申告決算書(現金主義用) |

収支内訳書(一般用) |

※青色申告と白色申告の詳細は、 個人事業主の青色申告・白色申告手続比較表 をご覧ください。 個人事業主の青色申告・白色申告手続比較表 をご覧ください。

※青色申告制度は、不動産所得や山林所得でも利用できます。

|

<全体の流れ>

マウス置くと拡大

②10~12月頃:証明書等(添付書類)の準備

|

③ の確定申告書には、以下のような証明書類を添付します。

年末頃に、生命保険会社や銀行など相手先から送付されますので、大切に保管しておきましょう。とりあえず封書が来たら、保管しておけば大丈夫です。

(例)

全体の流れと関連するStep 全体の流れと関連するStep |

添付書類の例

()は発行先です |

受取時期 |

各所得の計算(収入-必要経費) 各所得の計算(収入-必要経費)

※ 所得一覧・解説はこちら 所得一覧・解説はこちら |

給与所得の源泉徴収票(勤務先発行)

※勤務先は、その年の翌年の1月31日まで(年の中途で退職した者は、退職日から1か月以内)に、全ての受給者に交付する義務があります。 |

12月 |

| 公的年金等の源泉徴収票(日本年金機構発行) |

1月 |

所得控除 所得控除

(主に物的控除の添付書類が必要)

※ 所得控除の一覧・解説はこちら 所得控除の一覧・解説はこちら

|

医療費控除の領収書(病院発行)

雑損控除の領収書

|

随時 |

社会保険料(国民年金保険料)控除証明書(日本年金機構発行)

生命保険料の控除証明書(加入先の保険会社発行)

地震保険料の控除証明書(加入先の保険会社発行)など |

10~11月頃 |

税額控除 税額控除

|

住宅ローン控除の年末残高証明書(銀行発行) |

10~11月頃 |

|

<全体の流れ>

マウス置くと拡大

|

③2/16~3/15:確定申告書の提出と納付

|

確定申告とは?

確定申告とは、1年間(1/1~12/31)に得た所得を計算して、税務署に申告(2/中旬~3/中旬)する手続です。

確定申告が必要? 確定申告が必要?

ある程度、所得が集計できたら、以下のページで確定申告が必要か確認しましょう。

簡単に言うと、1年間の所得に対して納める税金がある方などは、確定申告が必要です。

確定申告不要でも確定申告をすると税金が還付されたり節税できるケースがあります。

確定申告の対象者と確定申告した方がよいケース(節税) 確定申告の対象者と確定申告した方がよいケース(節税)

確定申告書の提出期間・納付期限 ~いつから?いつまで?~ 確定申告書の提出期間・納付期限 ~いつから?いつまで?~

まずは提出時期を確認して、スケジューリングしましょう。

令和2年分(2020年分)は、以下の通りです。

|

■所得税

| 確定申告の時期 |

: 令和3年2月16日~4月15日 |

| 納税の期限 |

: 令和3年4月15日 |

■消費税(個人事業主)

※上記の日程は、毎年変わりません。ただし、土日祝日によって数日前後します。

※上記は、下図の通り国税庁HPで確認いただけます。

|

※期限後の申告のペナルティ

・延滞税や無申告加算税のペナルティが課されます。

・青色申告の方は、青色申告特別控除65万円が受けられなくなります。

|

|

|

確定申告書や添付書類の準備 ~必要書類一覧・用紙のダウンロード先~ 確定申告書や添付書類の準備 ~必要書類一覧・用紙のダウンロード先~

以下の通り、主に申告する所得によって、提出する確定申告書が決まります。

|

全ての所得について、誰でも利用できる申告書はこちら

|

(例) 個人事業主(青色申告・白色申告どちらでもこちらに該当します)、不動産賃貸収入がある方など 個人事業主(青色申告・白色申告どちらでもこちらに該当します)、不動産賃貸収入がある方など |

|

※よく分からない方は、こちらを選択しておえば間違いありません。 |

|

|

確定申告書B(第一表と第二表)…総合課税の所得を記載します

|

申告分離課税の所得がある場合 申告分離課税の所得がある場合

|

確定申告書Bに加えて、申告書第三表(分離課税用)を提出します。 |

|

|

|

|

損失申告を行う場合 損失申告を行う場合

|

確定申告書Bに加えて、申告書第四表(損失申告用)を提出します。 |

|

|

|

|

|

|

総合課税の給与所得・雑所得・配当所得・一時所得だけの方は、簡便な申告書を利用できます

|

(例) サラリーマンやパートタイマー、公的年金収入がある方など サラリーマンやパートタイマー、公的年金収入がある方など |

|

|

※以下の場合を除く

|

・前年分から繰り越された損失額を今年分から差し引く方 |

|

・所得税及び復興特別所得税の予定納付をしている方 |

|

|

確定申告書A(第一表と第二表)

|

|

[参考]

|

国税庁HP 上記の確定申告書用紙のダウンロード先 >> |

|

国税庁HP Q24

確定申告書の添付書類一覧 >>

|

出典:国税庁HPより

上記HPでは、(1)~(28)の書類(2020/11現在)がただ羅列されていて、見にくいと思います。

以下の通り、当サイトの 全体の流れページと関連させていただくと分かりやすいと思います。 全体の流れページと関連させていただくと分かりやすいと思います。

全体の流れの各Step 全体の流れの各Step |

添付書類(発行先)の例 |

国税庁HP Q24に対応する書類 |

各所得の計算(収入-必要経費) 各所得の計算(収入-必要経費)

(基本的には、証明書や明細書の添付書類が必要) |

給与所得の源泉徴収票(勤務先発行) |

(1)~(11) |

| 公的年金等の源泉徴収票(日本年金機構発行) |

所得控除 所得控除

(主に物的控除の添付書類が必要) |

医療費控除の領収書(病院発行)

雑損控除の領収書

|

(12)~(19) |

社会保険料(国民年金保険料)控除証明書(日本年金機構発行)

生命保険料の控除証明書(加入先の保険会社発行)

地震保険料の控除証明書(加入先の保険会社発行)など |

税額控除 税額控除

|

住宅ローン控除の年末残高証明書(銀行発行) |

(20)~(26) |

|

|

|

|

|

確定申告における所得税の計算方法 確定申告における所得税の計算方法

個人事業主の確定申告の[全体像]をご説明します。

サラリーマンや年金受給者や株・先物等の収入がある方でも、利用いただけるようにしていますので、ご参考ください。

確定申告の所得税の計算は、以下の 確定申告の所得税の計算は、以下の     から常に考える良いかと思います。 から常に考える良いかと思います。

|

・混乱せず分かりやすいです。

当サイトは、最も信頼性が高い国税庁サイトを多数引用して、図解しています。また、随所で、比較的分かりやすい国税庁ページを中心に紹介しますので、こちらを確認いただくとよいです。 |

|

・節税効果が分かったり、また、納税者に有利な選択ができるようになります。

基本的には、申告の有無、申告方法、計算方法などの有利・不利の選択について、後で変更できません。租税特別措置法による課税の特例など、納税者が選択できる場面では、慎重なシュミレーションが必要です。

|

|

|

|

所得税の計算の流れ 所得税の計算の流れ |

|

|

各所得の計算(収入-必要経費) 各所得の計算(収入-必要経費) |

…課税方法は総合・申告分離・源泉分離課税、所得は10種類です |

- -  各所得控除 各所得控除 |

…扶養家族や保険料支払などについて、控除できます(15種類) |

| ________ |

|

| 課税所得金額 |

|

所得税率 所得税率 |

…総合課税の場合、課税所得金額に応じて、所得税率が決まります |

| ________ |

|

| 所得税額 |

|

- -  税額控除 税額控除 |

…住宅ローン控除など |

| ________ |

|

基準所得税 基準所得税 |

|

|

|

|

|

まずは、下図の個人事業主の確定申告[全体像]について、 から から までの流れを簡単にご説明します。 までの流れを簡単にご説明します。

所得税では、10種類の所得があり、この所得は、総合課税・申告分離課税・源泉分離課税に分類されます。このグループごとに各所得を計算していきます。 所得税では、10種類の所得があり、この所得は、総合課税・申告分離課税・源泉分離課税に分類されます。このグループごとに各所得を計算していきます。

後は、 、 、 、 、 、 、 の順番で所得税を計算しますと完了です。 の順番で所得税を計算しますと完了です。

|

※上の全体像は、以下の国税庁の図を90度右回りに回転させて、事業所得や申告分離課税などの流れを追記したものです。

|

|

|

|

<Step1>各所得の計算(収入-必要経費)

|

各所得の計算(収入-必要経費)から、 各所得の計算(収入-必要経費)から、 所得税が決まるまでの流れは、下図の通りです。 所得税が決まるまでの流れは、下図の通りです。

まずは、下図の区分で所得を集計し( ① )、 次に、 部分の作業( ② ③ など)をしていきます。 部分の作業( ② ③ など)をしていきます。

ここでは、この3つを簡単にご説明します。

| (※1)「上場株式等に係る譲渡損失」は、申告分離課税を選択した「上場株式等に係る配当所得」から控除できます。 |

| (※2)過去3年間で控除しきれない上記の「上場株式等に係る譲渡損失」がある場合は、申告分離課税を選択した「上場株式等に係る配当所得」から繰越控除できます。 |

| (※3)過去3年間で控除しきれない「先物取引に係る雑損失」がある場合は、繰越控除できます。 |

| (※4)居住用財産の買換え等の場合の譲渡損失、及び、特定居住用財産の譲渡損失については、損益通算と繰越控除の適用があります。 |

①課税方法・所得の種類 & 所得金額の計算方法

|

所得税の課税方法は、 総合課税 ・ 申告分離課税 ・ 源泉分離課税 があります。

| 課税方法 |

確定申告の必要性 |

計算の流れ |

| 総合課税【原則】 |

必要

ただし、年末調整を受けたサラリーマンなどは不要です。

確定申告の対象者と確定申告した方がよいケース(節税) 確定申告の対象者と確定申告した方がよいケース(節税)

|

各所得の合計×税率(累進課税) で計算 |

| 申告分離課税 |

上記とは分離して所得ごとに、

各所得×各所得に応じた税率 で計算 |

| 源泉分離課税 |

不要

※相手方が、支払時に所得税を天引し(源泉徴収)、税務署に納付して完結します(入金側は確定申告の必要ありません) |

下表のとおり、所得は10種類あります。その内容に応じて、前述の課税方法が決められています。

基本的に、所得は、 収入金額-必要経費-特別控除額(所得により異なる) で計算します。このように、所得は、収入ではなく、利益や儲けのようなものです(収入と所得は別物です)。

個人事業主の方の所得は、 事業所得に該当します。 個々の状況によりますが、参考として、一般的に発生しそうな所得は、 事業所得に該当します。 個々の状況によりますが、参考として、一般的に発生しそうな所得は、 を付けています。 を付けています。

|

所得 |

内容 |

課税方法 |

| 事業 |

事業所得 |

農業、漁業、製造業、卸売業、小売業、サービス業などから生じる所得など 農業、漁業、製造業、卸売業、小売業、サービス業などから生じる所得など ① ①   |

総合課税 |

株式等を譲渡したことによる所得(事業規模で行うもの) ⑤ ⑤

先物取引に係る所得(事業規模で行うもの) ⑥ ⑥ |

申告分離課税 |

| 不動産所得 |

土地や建物、船舶または航空機の貸付による所得 ① ① |

総合課税 |

| 山林所得 |

山林を伐採して譲渡したことによる所得 ③ ③ |

申告分離課税 |

| サラリーマン |

給与所得 |

勤務先から受取る給与や賞与など ① ①   |

総合課税 |

| 退職所得 |

勤務先から受取る退職金、一時恩給 ② ② |

申告分離課税 |

| 資産運用 |

利子所得 |

国外で支払われる預金の利子など ① ① |

総合課税 |

| 公社債や預貯金の利子など ※一般的に、利子所得は源泉分離課税になります。 |

源泉分離課税

|

| 配当所得 |

剰余金の配当、公募株式等証券投資信託等の収益の分配 ① ① |

総合課税 |

上場株式等の配当等で申告分離課税を選択したもの ④ ④ |

申告分離課税 |

| 特定目的信託の社債的受益権の収益の分配などの所得 |

源泉分離課税 |

| 年金他 |

雑所得 |

9種類の所得のいずれにも当たらない所得 ① ①

国民年金、厚生年金などの所得

副業で得た原稿料・講演料など |

総合課税

|

株式等を譲渡したことによる所得(事業規模ではないが業として行うもの) ⑤ ⑤

先物取引に係る雑所得(事業規模ではないが業として行うもの) ⑥ ⑥ |

申告分離課税 |

| 割引債の償還差益など |

源泉分離課税 |

| 臨時的なもの |

譲渡所得 |

車両、機械、ゴルフの会員権などの資産を譲渡したことによる所得 ① ① |

総合課税 |

土地・建物の資産を譲渡したことで生じる所得 ⑦ ⑦

株式等を譲渡したことによる所得(事業所得や雑所得になるものを除く) ⑤ ⑤ |

申告分離課税 |

| 一時所得 |

懸賞や福引きの賞金品・生命保険の一時金や損害保険の満期返戻金等 ① ① |

総合課税 |

懸賞金付預貯金等の懸賞金

一時払養老保険(保険期間が5年以内であるなど一定の要件を満たすもの) |

源泉分離課税 |

|

|

|

|

|

「事業所得」の詳細 「事業所得」の詳細 |

上記表のうち、個人事業主の所得は、総合課税の「事業所得」に該当し、以下の通り計算します。

事業所得 = 総収入金額 - 必要経費 - 青色申告特別控除(青色申告で一定の要件を満たす場合)

個人事業主の申告方法は、青色申告と白色申告があります。

青色申告の場合、上記算式にある「青色申告特別控除」などのメリットを受けることができますが、複式簿記により貸借対照表と損益計算書の作成が必要になります。

※青色申告制度は、不動産所得や山林所得でも利用できます。

| |

青色申告 |

白色申告 |

①「正規の簿記の原則(一般的には複式簿記)」による記帳

|

②簡易簿記による記帳 |

③現金式簡易簿記による記帳 |

簡易簿記による記帳 |

| 記帳の仕方 |

・貸借対照表と損益計算書の作成

・発生主義により記帳 |

・損益計算書だけ作成

・発生主義により記帳 |

・現金主義により記帳 |

・損益計算書だけ作成

・発生主義により記帳 |

| |

上記手続をする場合

|

上記手続をする場合

|

上記手続をする場合

|

上記手続をする場合

|

| 青色申告特別控除 |

65万円控除

和2年分以降の確定申告より、65万円控除を受けるためには、上記手続きに加えて、e-Taxによる電子申告または電子帳簿保存することが必要です。

この要件を満たさない場合は、55万円控除となります。

No.2072?青色申告特別控除|国税庁

|

10万円控除 |

10万円控除 |

なし |

| 他のメリット |

・必要経費に事業専従者給与や貸倒引当金を計上できる

・所得税計算時に、損益通算、純損失の繰越控除と繰戻控除などできる。 |

|

詳細は、 個人事業主の青色申告・白色申告手続比較表 をご覧ください。 個人事業主の青色申告・白色申告手続比較表 をご覧ください。

<関連カテゴリ>

![法人と個人事業主の会計[全体像]](../20kai/image/000zentai_aoiro2.gif)  【図解】個人事業主と法人の会計カテゴリ 【図解】個人事業主と法人の会計カテゴリ

複式簿記より貸借対照表と損益計算書の作成までの手続は、こちらをご覧ください。

【図解】会計ソフト比較解説カテゴリ 【図解】会計ソフト比較解説カテゴリ

会計ソフトの選び方から各ソフトの比較は、こちらをご覧ください。

確定申告が初めての方でも、会計ソフトを使えば、効率的な作業が可能です。できるだけ早い段階で、会計ソフトを使うとよいです。

|

|

確定申告における所得税の計算は、課税方法( 総合課税 ・ 申告分離課税 )、及び、所得の種類ごとに、以下①~⑦のグループごとに行います。

|

|

| 総合課税の所得 |

①総合課税となる8種類の所得 ①総合課税となる8種類の所得

事業所得、不動産所得、給与所得、利子所得、配当所得、雑所得、総合課税の短期譲渡所得、総合課税の長期譲渡所得、一時所得 事業所得、不動産所得、給与所得、利子所得、配当所得、雑所得、総合課税の短期譲渡所得、総合課税の長期譲渡所得、一時所得

|

|

|

| 申告分離課税の所得 |

②退職所得 ②退職所得

③山林所得 ③山林所得

④申告分離課税の上場株式等に係る配当所得 ④申告分離課税の上場株式等に係る配当所得

⑤株式等に係る譲渡所得等(=譲渡所得と事業所得と雑所得 ) ⑤株式等に係る譲渡所得等(=譲渡所得と事業所得と雑所得 )

⑥先物取引に係る雑所得等(=事業所得と雑所得 ) ⑥先物取引に係る雑所得等(=事業所得と雑所得 )

⑦土地・建物等の短期・長期譲渡所得 ⑦土地・建物等の短期・長期譲渡所得

|

|

|

|

|

|

|

|

|

|

|

|

|

|

※合計所得金額・総所得金額等・総所得金額の違い

① で説明しました課税方法・所得の種類などの詳細は、以下のページをご覧ください。

所得とは&10種類の所得と計算方法&合計所得金額・総所得金額等・総所得金額の違い 所得とは&10種類の所得と計算方法&合計所得金額・総所得金額等・総所得金額の違い |

|

②損益通算

|

損益通算は、主に 事業所得・不動産所得・山林所得・総合課税の譲渡所得で発生した赤字を、他の所得から控除できる制度です。 事業所得・不動産所得・山林所得・総合課税の譲渡所得で発生した赤字を、他の所得から控除できる制度です。

控除するときは、その対象となる所得や順序にルールがあります。

|

|

|

③損失の繰越控除

|

損失の繰越控除とは、当期に控除しきれなかった損失がある場合、一定の要件を満たせば、以後3年間に渡って所得から控除することです。

控除する際は、その対象となる所得や順序にルールがあります。

ここでは、次の2つをご紹介します。

|

控除内容 |

要件 |

| 純損失の繰越控除 |

② で損益通算しても、他の所得から控除できなかった損失(=純損失)がある場合、翌年以降3年間に渡って所得から控除できます。 |

期限内に青色申告書を提出し、以後も連続して確定申告書を提出している場合

※白色申告者の場合は、変動所得などに限定される |

| 雑損失の繰越控除 |

所得控除の雑損控除で控除できなかった損失がある場合、翌年以降3年間に渡って所得から控除できます。 所得控除の雑損控除で控除できなかった損失がある場合、翌年以降3年間に渡って所得から控除できます。 |

期限内に確定申告書を提出し、以後も連続して確定申告書を提出している場合 |

|

|

|

|

|

<Step2>各所得控除

|

各所得の計算(収入-必要経費)が完了したら、次は、<Step2>所得控除(合計15種類)を行います。

所得控除は、以下の通り、人に関する控除(人的控除)、及び、損害や支払いに関する控除(物的控除)に分類できます。ご自身に該当する所得控除は、漏れなく控除するようにしましょう。

※減税額

所得税における減税額は、所得控除×  所得税率 です(所得税の計算式にありますように、所得控除額が、そのまま全額減税されるわけではありません)。なお、個人住民税の計算でも、通常、所得税と同じように所得控除できます。個人住民税における減税額は、所得控除×10%になります。 所得税率 です(所得税の計算式にありますように、所得控除額が、そのまま全額減税されるわけではありません)。なお、個人住民税の計算でも、通常、所得税と同じように所得控除できます。個人住民税における減税額は、所得控除×10%になります。

※所得控除の順番

総所得金額(総合課税の各所得の合計) → 申告分離課税の所得 の順番で所得控除していきます。

それぞれの主な特徴は、以下の通りです。

|

所得控除を受ける要件 |

確定申告書の添付書類 |

人に関する所得控除

(基礎控除、配偶者控除、扶養控除など) |

主に、自分や扶養家族について、生計を一にするか・年齢・合計所得金額(※1)で判定します。

「生計を一にする」とは?

基本的には同居している場合、かつ、別居している場合でも生活費を送金などしている場合は、この要件を満たします(国税庁「「生計を一にする」の意義」より)。

年齢などは、申告年分の12/31の現況で判定します。たとえば、2021年分の確定申告(申告期間:2022/2/15~3/15)の場合、2021/12/31の現況で判定します。

また、年の途中で亡くなった方は、その亡くなった日の現況で判定します。

|

通常不要

(勤労学生控除だけ、添付書類が必要なケースあり(※2)) |

損害・支払に関する所得控除

(生命保険料控除、地震保険料控除など) |

主に、特定の支出金額をベースに計算します。

一部の所得控除では、「総所得金額等」(※1)も使います。

|

通常必要(※2) |

(※1) 「合計所得金額」と「総所得金額等」の違い

「合計所得金額」と「総所得金額等」は、いずれも、1/1~12/31の10種類(事業所得・給与所得など)の所得を下図の区分で計算した合計金額です。各所得は、基本的に、収入-必要経費で計算します(所得=収入ではありません)。

「合計所得金額」と「総所得金額等」は、通常一致しますが、純損失の繰越控除がある特殊な場合は、異なります。

詳細は、以下の 個人事業主の確定申告[全体像]の<Step1>各所得の計算(収入-必要経費) ページの図をご確認ください。

|

|

(※2) 給与所得のある方が、年末調整で控除した所得控除(生命保険料控除、地震保険料控除など)については、確定申告書に添付する必要はありません。 |

人に関する控除(人的控除)

|

所得控除 |

控除の要件 |

所得控除額 |

①自分

|

基礎控除 |

全ての人 |

基本的には48万円 |

| 勤労学生控除 |

自分が勤労学生の人(自分の1年間の合計所得金額が65万円以下など一定の要件あり) |

27万円 |

| ひとり親控除・寡婦控除 |

主に子をひとりで育てている人(一定の要件あり) |

ひとり親控除35万円

寡婦27万円 |

②家族 |

配偶者控除 |

生計を一にする配偶者で、1年間の合計所得金額38万円以下 |

38万円

(老人控除対象配偶者(70歳以上)は48万円) |

| 配偶者特別控除 |

生計を一にする配偶者で、1年間の合計所得金額38万円超~76万円未満 |

0万円超~38万円

(配偶者の所得金額に応じて異なる) |

| 扶養控除 |

生計を一にする扶養親族(子供・親など)で、1年間の合計所得金額38万円以下 |

1人につき38万円~63万円

(扶養親族の年齢や同居の有無により異なる) |

| ③自分と家族 |

障害者控除 |

自分や控除対象配偶者や扶養親族が、障害者に該当する人 |

1人につき27万円

(特別障害者は40万円、同居特別障害者は75万円) |

損害や支払に対する控除(物的控除)

|

所得控除 |

控除が受けられる人 |

所得控除額 |

④保険料支払いに関する控除 ④保険料支払いに関する控除

|

生命保険料控除 |

自分や家族の生命保険や介護医療保険や個人年金の保険料を支払った人 |

0万円超~12万円 |

| 地震保険料控除 |

地震保険料や長期の損害保険料を支払った人 |

0万円超~5万円 |

| 社会保険料控除 |

健康保険、国民年金、厚生年金、介護保険、後期高齢者医療制度など社会保険料を支払った人 |

1年間に支払った全額 |

| 小規模企業共済等掛金控除 |

指定された小規模企業共済や個人型年金などを支払った人 |

1年間に支払った全額 |

⑤医療費支払い

|

医療費控除 |

自分や家族について、原則として、1年間で10万円を超える医療費を支払った人

|

医療費-保険金等で補填される額-10万円(総所得金額200万円未満の場合は、総所得金額×5%) |

| ※平成29年1月より、医療費控除の特例として、「セルフメディケーション税制」が施行され、スイッチOTC医薬品について、12,000円を超える金額を所得控除できるようになりました。平成29年分の確定申告から、従来からある医療費控除と「セルフメディケーション税制」のどちらかを選択するようになります。 |

⑥寄付

|

寄付金控除 |

ふるさと納税をした人、国などに寄付をした人など

※一定の寄附金については、この寄附金控除(所得控除)に代えて、税額控除を選択することができます。 |

以下のうち、いずれか低い方

・特定寄付金の額-2,000円

・総所得金額等×40%-2,000円 |

⑦損害

|

雑損控除 |

災害や盗難や横領により、自分や家族が損害を受けた場合、災害に関連してやむを得ない支払をした人

※災害による損失額については、この雑損控除(所得控除)ではなく、  税額控除の「災害減免法による所得税の軽減免除」を選択することもできます。 税額控除の「災害減免法による所得税の軽減免除」を選択することもできます。 |

以下のうち、いずれか多い方

・災害関連支出-5万円

・損失額-総所得金額等×10%

※控除しきれない場合は、翌年以降3年間に渡って   繰越控除できます。 繰越控除できます。 |

※サラリーマンの場合、①~④の所得控除は、年末調整で控除できます。⑤~⑦の所得控除を受けて節税したい場合は、確定申告をする必要があります。 |

<Step3>所得税率

<Step4>税額控除

|

所得税額を計算したら、それぞれの所得税額を合算します。

そして、ここから<Step4>各税額控除を行います。これは所得税額から直接控除しますので、節税効果は大きいです。

たくさんの税額控除の種類がありますが、ここでは一般的に使われそうな税額控除を一部ご紹介します。

| 分類 |

税額控除 |

控除が受けられる人 |

税額控除額 |

| 住宅 |

住宅借入金等特別控除

(住宅ローン減税) |

住宅ローンを組んで、住宅の新築、取得または増改築等をした場人 |

1年間あたり最高40万円(10年間)

※認定住宅に該当する場合は、最高50万円 |

| 特定増改築等住宅借入金等特別控除 |

ローンを組んで、バリアフリー改修工事・省エネ改修工事をした人 |

1年間あたり最高12万円5千円(5年間)

|

| 配当 |

配当控除 |

日本の会社から剰余金や利益の分配などの  配当所得があり、確定申告で総合課税を選択した人 配当所得があり、確定申告で総合課税を選択した人

|

原則として、配当所得の金額×10%または5% |

※その他の税額控除は、  国税庁ホームページ をご覧ください。 国税庁ホームページ をご覧ください。

|

<Step5>基準所得税、および、納付と還付税額の確定

納付額=基準所得税 × 1.021 - 期中源泉徴収額

※平成25年~平成49年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1%)を併せて申告・納付することとなります。

※その他の税金

・個人住民税

市区町村が計算してくれますので、自分で計算する必要がありません。

個人住民税は、所得割と均等割で構成されます。所得割は、所得税と同じように計算していきますが、税率は一律10%です。

確定申告書の書き方は? 確定申告書の書き方は?

ここでは、「確定申告書B(第一表と第二表)」、及び、「申告書第三表(分離課税用)」の基本的な構成と書き方をご説明します。

<記入の流れ>

|

確定申告書Bの第二表は、第一表の明細になっています。

通常、下図の ① 第二表 → ② 第一表の  ~ ~  の流れで、記入していきます。 の流れで、記入していきます。

また、申告分離課税の所得がある場合は、「申告書第三表(分離課税用)」も記載します。

※確定申告書Aの第一表と第二表は、確定申告書Bの第一表と第二表とほとんど同じになります。 |

|

|

※必要に応じて、国税庁HPの手引きをご覧ください。

[参考]【国税庁HP】確定申告書作成コーナー >>…インターネット上で、所得税の確定申告書、消費税及び地方消費税の確定申告書、青色申告決算書などを作成できます。そして、作成した確定申告書等はe-Taxへ送信、または、印刷して税務署へ郵送等により提出することもできます。

確定申告書の提出方法は? ~郵送・持参・インターネット~ 確定申告書の提出方法は? ~郵送・持参・インターネット~

下表のとおり、税務署へ郵送・持参・インターネット(e-Tax)で提出できます。

→メリット →メリット  →デメリット を中心に、ご自身にとって最適な方法を選んでみてください。税務署へ郵送が簡単です。青色申告者が65万円の青色申告特別控除を受ける場合は、以下のインターネット(e-Tax)、または、電子帳簿保存を行う必要があります。国税庁 →デメリット を中心に、ご自身にとって最適な方法を選んでみてください。税務署へ郵送が簡単です。青色申告者が65万円の青色申告特別控除を受ける場合は、以下のインターネット(e-Tax)、または、電子帳簿保存を行う必要があります。国税庁

|

|

税務署へ郵送

|

税務署へ持参

|

インターネット(e-Tax)

|

| 提出方法 |

郵便または信書便により送付(申告書類は信書に該当します) 郵便または信書便により送付(申告書類は信書に該当します)

|

|

※税務署の受領印が押された確定申告書控えが必要な場合は、以下も同封します。

・確定申告書の控え

・宛名記入、切手貼付後の返信用封筒

(受領印が押されても、内容が合っていることを証明するものではありません) |

| ※振替納税を利用する場合は、「預貯金口座振替依頼書」も提出しましょう。 |

|

|

|

|

所轄税務署へ持参します。持ち物は 所轄税務署へ持参します。持ち物は 前述の確定申告書や添付書類です。その場で、申告書控えに「受領印」を押してもらえます。 前述の確定申告書や添付書類です。その場で、申告書控えに「受領印」を押してもらえます。

|

| ※振替納税を利用する場合は、「預貯金口座振替依頼書」も提出しましょう。 |

|

|

|

|

確定申告期間中は、税務署内に相談コーナーが設けられていますので、分からないことがあれば相談することができます。 確定申告期間中は、税務署内に相談コーナーが設けられていますので、分からないことがあれば相談することができます。 |

ただし、非常に混雑しますので、平日訪問したり、所轄税務署に電話相談なども利用しましょう。 ただし、非常に混雑しますので、平日訪問したり、所轄税務署に電話相談なども利用しましょう。

|

|

自宅から確定申告を行なうことができます。 自宅から確定申告を行なうことができます。 |

青色申告者が65万円の青色申告特別控除を受ける場合は、以下のインターネット(e-Tax)、または、電子帳簿保存を行う必要があります。国税庁 青色申告者が65万円の青色申告特別控除を受ける場合は、以下のインターネット(e-Tax)、または、電子帳簿保存を行う必要があります。国税庁

|

ただし、最初に手間がかかります。ICカードリーダーライタの購入、電子証明書の取得、操作方法を覚えたりしなければなりません。 ただし、最初に手間がかかります。ICカードリーダーライタの購入、電子証明書の取得、操作方法を覚えたりしなければなりません。

国税庁「e-Taxをご利用になる事前準備」 |

|

|

| 提出先 |

現住所(確定申告をする時点)を管轄する税務署

所轄税務署の住所・地図・問い合わせ先は、 国税庁HPの「地図から税務署を調べる」でご確認ください。このページは地図から探せるので便利です。

|

e-Tax

|

| 受付期間 |

○郵便または信書便で送付した場合

→申告期限(3/15)までの通信日付印(消印)は有効 |

○上記以外の方法で送付した場合

→申告期限(3/15)到着

|

|

平日の8:30~17:00 (原則)

|

| ※時間外の場合は、税務署の時間外収受箱への投函することができます。 |

※確定申告期間中、一部税務署では日曜日も開庁しています。

|

|

|

|

|

24時間受付 |

|

|

|

納付の仕方は? 納付の仕方は?

申告が終わりましたら、 下表のとおり、振替納税・現金で納付・インターネット(e-Tax)で納付します(税務署から納付のお知らせなどはありません)。

国税庁HP「国税の納付手続」を表に整理しました。

個人的には、毎年納付するのであれば振替納税が、簡単で です。 です。

|

|

振替納税

|

現金で納付

|

インターネット(e-Tax)

|

| 納付方法 |

| 「預貯金口座振替依頼書」を提出しておけば、口座引き落としで納付できます。 |

| ※納付書(一般用)は、税務署、または、所轄税務署管内の金融機関で入手します。 |

|

|

| 所轄税務署の納税窓口や金融機関で納付します。 |

| ※納付金額が30万円以下であれば、コンビニエンスストアで納付が可能です。ただし、申告書の提出時、税務署にバーコード付納付書の発行を依頼する必要があります。混雑状況により、送付に時間がかかることがあります。 |

|

|

e-Taxを利用している方は、ダイレクト納付、または、インターネットバンキング等で納付できます。

|

納付日

|

4/20頃

|

納付期限(3/15)まで

|

24時間受付

|

|

|

|

※確定申告により納付する税金の1/2以上を納付期限までに納付すれば、残りの納付を5/31までに延長することができます。

ただし、延長期間中は、利子税がかかります。

|

|

|

|

|

|

|

|

|

|

※更正の請求について

基本的には、申告の有無、申告方法や計算の仕方などの有利・不利の選択について、後で変更できません。租税特別措置法による課税の特例など、納税者が選択できる場面では、慎重な慎重なシュミレーションが必要です。

|

|

|

関連ページ

国税庁HPの全体の流れと図表を分かりやすく解説します。

|

|

確定申告書の提出方法は? ~郵送・持参・インターネット~

確定申告書の提出方法は? ~郵送・持参・インターネット~ 納付の仕方は?

納付の仕方は?